Giới thiệu

Lý thuyết Chi phí Giao dịch (TCT) là một khái niệm quan trọng trong kinh tế học và lý thuyết tổ chức, giải thích và phân tích chi phí thực hiện các giao dịch kinh tế.

Được phát triển bởi nhà kinh tế học Ronald Coase trong bài báo “Bản chất của Công ty” năm 1937, TCT giải quyết lý do tại sao các công ty tồn tại, cách chúng được cấu trúc, và tại sao ranh giới của chúng lại khác nhau.

Lý thuyết này đã được mở rộng và phát triển thêm bởi các học giả như Oliver Williamson, người đã giành giải Nobel Kinh tế năm 2009 vì những đóng góp của mình trong lĩnh vực này.

Khái niệm

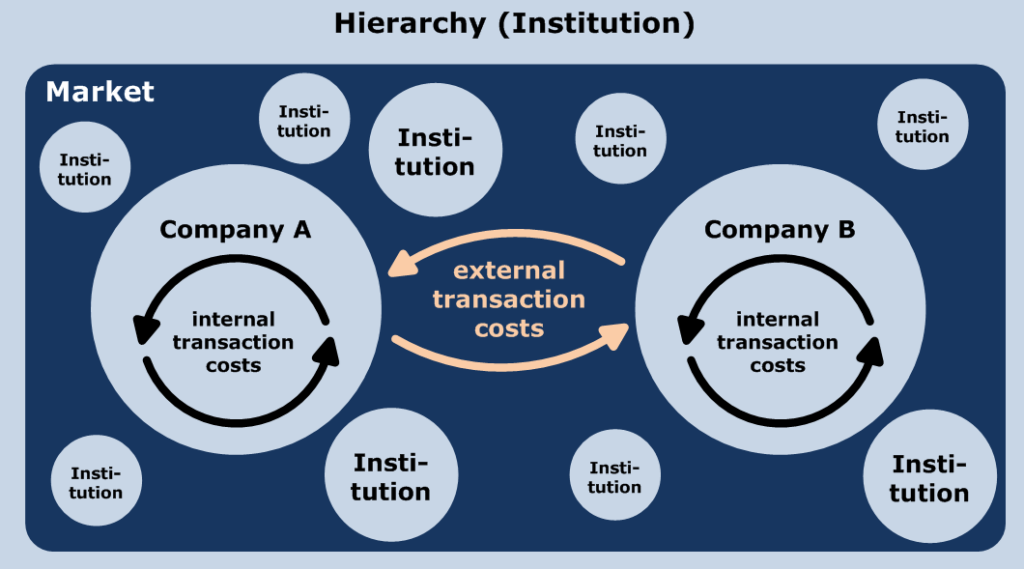

Ở cốt lõi của nó, Lý thuyết Chi phí Giao dịch giả định rằng các giao dịch không xảy ra trong một thế giới không có ma sát mà trong một thế giới nơi chi phí được phát sinh khi thực hiện một trao đổi kinh tế.

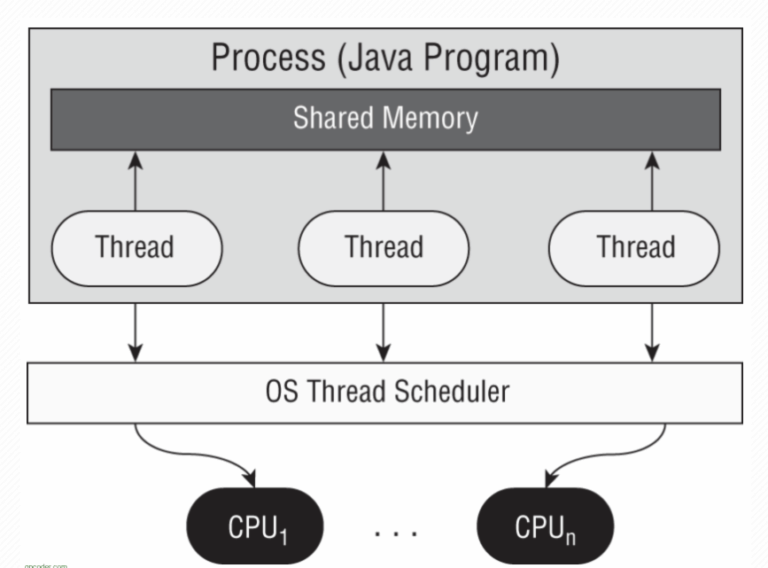

Những chi phí này bao gồm tìm kiếm thông tin, đàm phán hợp đồng, giám sát, và thực thi các thỏa thuận. Lý thuyết này tìm cách giải thích tại sao một số giao dịch được xử lý trong các công ty (hệ thống phân cấp) và các giao dịch khác được xử lý qua thị trường (thông qua hợp đồng hoặc trao đổi).

Các Thành phần Chính của Chi phí Giao dịch

Chi phí Tìm kiếm và Thông tin:

Đây là những chi phí liên quan đến việc xác định các đối tác giao dịch tiềm năng và xác định sự sẵn có và giá cả của hàng hóa và dịch vụ. Trong một thị trường với thông tin hoàn hảo, những chi phí này sẽ không đáng kể, nhưng thực tế thì chúng có thể rất lớn.

Chi phí Đàm phán và Quyết định:

Những chi phí này liên quan đến việc đàm phán và soạn thảo một thỏa thuận mà tất cả các bên tham gia đều chấp nhận. Chúng bao gồm thời gian, công sức và chi phí pháp lý cần thiết để đạt được sự đồng thuận.

Chi phí Giám sát và Thực thi:

Sau khi một giao dịch hoàn tất, các chi phí bổ sung phát sinh để giám sát việc tuân thủ và thực thi các điều khoản của thỏa thuận. Chúng có thể bao gồm chi phí kiện tụng, trọng tài, hoặc đơn giản là giám sát hành vi của bên kia để đảm bảo họ tuân thủ hợp đồng.

Khung Quyết định

Lý thuyết Chi phí Giao dịch giúp giải thích tại sao một số giao dịch được xử lý tốt hơn trong các công ty thay vì thông qua trao đổi thị trường. Quyết định này bị ảnh hưởng bởi nhiều yếu tố:

Tần suất Giao dịch:

Các giao dịch xảy ra thường xuyên có thể được xử lý hiệu quả hơn trong một công ty để tránh các chi phí đàm phán và thực thi lặp đi lặp lại.

Sự Bất định và Phức tạp:

Các giao dịch đặc trưng bởi sự bất định hoặc phức tạp cao thường được quản lý tốt hơn trong các công ty, nơi mà kiểm soát theo hệ thống phân cấp có thể giảm thiểu các rủi ro liên quan đến tính không thể dự đoán và các sắp xếp phức tạp.

Đặc thù Tài sản:

Khi các giao dịch liên quan đến các tài sản đặc thù cao, rủi ro cơ hội chủ nghĩa tăng lên. Các công ty có thể bảo vệ các khoản đầu tư này tốt hơn bằng cách nội bộ hóa các giao dịch, giảm thiểu rủi ro rằng một bên sẽ khai thác sự phụ thuộc của bên kia vào các tài sản này.

Ứng dụng Thực tiễn và Ví dụ

Tích hợp Dọc (Vertical integration)

Các công ty thường chọn tích hợp dọc để quản lý chi phí giao dịch. Ví dụ, một nhà sản xuất có thể mua lại một nhà cung cấp để đảm bảo nguồn cung cấp các bộ phận quan trọng, do đó giảm thiểu rủi ro và chi phí liên quan đến các giao dịch thị trường.

Case Study của Apple

Bối cảnh Trước Khi Tích Hợp Dọc:

Trước khi Apple bắt đầu tích hợp dọc, công ty phụ thuộc rất nhiều vào các nhà cung cấp bên ngoài cho các bộ phận và linh kiện thiết yếu. Điều này đôi khi dẫn đến sự chậm trễ trong sản xuất và các vấn đề về chất lượng sản phẩm, vì Apple không kiểm soát toàn bộ chuỗi cung ứng của mình.

Quá Trình Tích Hợp Dọc:

Apple bắt đầu tích hợp dọc bằng cách mua lại các nhà cung cấp chiến lược và đầu tư vào các nhà máy sản xuất của riêng mình. Một ví dụ điển hình là việc Apple tự sản xuất các vi xử lý (chip) cho các sản phẩm của mình.

- Apple cũng đầu tư vào việc kiểm soát chặt chẽ các nhà cung cấp quan trọng, như Foxconn, đối tác sản xuất chính của Apple tại Trung Quốc. Mặc dù Foxconn là một công ty độc lập, mối quan hệ chặt chẽ giữa hai bên giúp Apple kiểm soát quy trình sản xuất và chất lượng sản phẩm tốt hơn.

Kết Quả Sau Khi Tích Hợp Dọc:

Kiểm Soát Chất Lượng: Bằng cách kiểm soát toàn bộ quy trình sản xuất, Apple có thể đảm bảo chất lượng sản phẩm cao hơn và giảm thiểu lỗi sản xuất.

- Đổi Mới Nhanh Hơn: Việc sở hữu toàn bộ chuỗi cung ứng cho phép Apple đẩy nhanh quá trình đổi mới và triển khai các công nghệ mới vào sản phẩm của mình một cách nhanh chóng.

- Giảm Chi Phí: Mặc dù việc đầu tư vào sản xuất có chi phí ban đầu cao, nhưng về lâu dài, Apple có thể giảm chi phí sản xuất thông qua các quy trình tối ưu hóa và sản xuất hàng loạt.

Nhượng quyền Thương mại:

Mô hình nhượng quyền thương mại cân bằng giữa quản trị thị trường và hệ thống phân cấp. Các bên nhượng quyền hoạt động độc lập nhưng tuân thủ các hệ thống và tiêu chuẩn đã được thiết lập của bên nhận quyền, giảm thiểu chi phí giao dịch liên quan đến kiểm soát và đảm bảo chất lượng.

Case Study của McDonald’s

Bối cảnh Trước Khi Nhượng Quyền Thương Mại:

McDonald’s bắt đầu như một nhà hàng nhỏ ở California vào những năm 1940. Khi Ray Kroc tham gia vào công ty vào năm 1954, ông đã nhìn thấy tiềm năng mở rộng quy mô thông qua mô hình nhượng quyền thương mại.

Quá Trình Nhượng Quyền Thương Mại:

McDonald’s bắt đầu nhượng quyền thương mại vào cuối thập niên 1950, cho phép các doanh nhân mở cửa hàng McDonald’s của riêng họ nhưng phải tuân thủ các quy định nghiêm ngặt về chất lượng, dịch vụ và vệ sinh.

- McDonald’s cung cấp đào tạo chi tiết và hỗ trợ liên tục cho các bên nhận quyền, đảm bảo rằng tất cả các cửa hàng McDonald’s trên toàn cầu đều duy trì tiêu chuẩn chất lượng đồng nhất.

Kết Quả Sau Khi Nhượng Quyền Thương Mại:

Mở Rộng Nhanh Chóng: Nhờ mô hình nhượng quyền, McDonald’s có thể mở rộng nhanh chóng mà không cần đầu tư lớn vào việc xây dựng và quản lý tất cả các cửa hàng. Đến nay, McDonald’s có hàng nghìn cửa hàng trên khắp thế giới.